W związku z powtarzającymi się pytaniami dotyczącymi kart kredytowych, przygotowałem dla Was poradnik działania i prawidłowego korzystania z karty kredytowej.

Chciałbym przede wszystkim pokazać, że mądrze korzystając z karty kredytowej można zarobić realne pieniądze! Korzystając z „grace period”, tj. okresu bezodsetkowego, za zakupy można płacić pieniędzmi banku, lokując nasze pieniądze w tym czasie np. na wysoko oprocentowanym koncie oszczędnościowym.

Karta kredytowa w niektórych sytuacjach okazuje się niezastąpiona. Dobrze wiedzą to przede wszystkim osoby wybierające się za granicę.

Na koniec krótkiego wstępu, czy wiesz, że poprawnie używana karta kredytowa może polepszać Twój rating w BIK?

→ Przejdź do: Najnowsze promocje kart kredytowych

Czym jest karta kredytowa? Karta debetowa vs. karta kredytowa

W życiu sytuacja wygląda tak. Jeśli nie mamy pieniędzy na koncie to próbując zapłacić kartą debetową otrzymamy odmowę autoryzacji.

W przypadku kart kredytowych jest inaczej. Za zakupy nie płacimy swoimi pieniędzmi i płatność powiedzie się do czasu nie przekroczenia przyznanego limitu kredytowego.

Nie znaczy to wcale, że musimy korzystać z pieniędzy banku lub że w ogóle musimy korzystać z karty. Znam osoby, które wcześniej przelewają środki na kartę kredytową i niejako korzystają ze swoich pieniędzy. Karta daje nam bezpieczeństwo, z którego możemy, ale nie musimy korzystać.

No właśnie, aby w ogóle otrzymać kartę kredytową, bank musi nam przyznać limit kredytowy. To z kolei wiąże się z oceną naszej zdolności kredytowej. Nie każdy może otrzymać kartę kredytową. Od jakiegoś czasu, wiele banków zaostrzyło kryteria przyznawania kart kredytowych.

W dalszej części wpisu dowiesz się, że z przyznanego limitu kredytowego można korzystać i nie zapłacić za to ani grosza odsetek czy innych kosztów.

Karta kredytowa – Okres bezodsetkowy: Czym jest i jak jest liczony?

Na wstępie warto wyjaśnić dwa pojęcia:

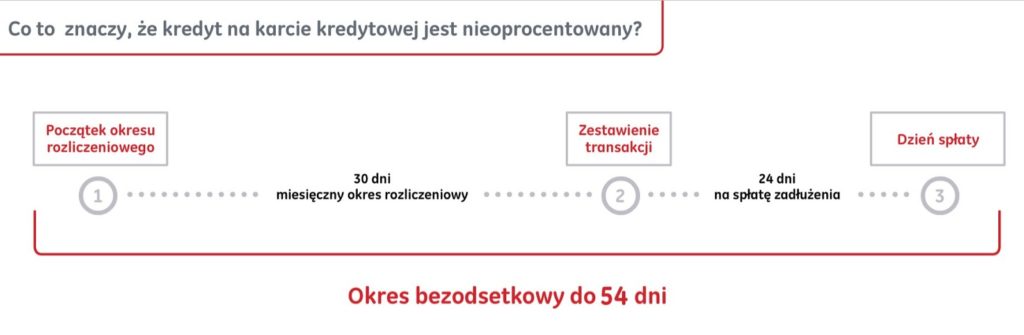

- Okres rozliczeniowy – zazwyczaj trwający 30 dni czas, w którym płacimy kartą

- Okres spłaty – czas na spłatę zadłużenia z płatności wykonanych w okresie rozliczeniowym. Najczęściej wynosi od 24 do 26 dni. W tym czasie możesz spłacić zadłużenie z poprzednich 30 dni.

Okres bezodsetkowy, tzw. „grace period”, to z kolei łączny okres, w którym korzystamy z darmowego kredytu. Trwać om może nawet do 54-58 dni. W tym czasie to bank płaci za nasze zakupy.

Korzystanie z tego okresu nic nie kosztuje. Jeśli, więc Twoja karta kredytowa nie ma opłat za prowadzenie, to możesz śmiało korzystać z darmowego kredytu polepszający przy tym swój rating w BIK.

Okres bezodsetkowy liczony jest od początku okresu rozliczeniowego (1) i trwa aż do momentu określonego w wyciągu (3). Najczęściej są to 24 dni od wygenerowania wyciągu (2), co daje nam łączny okres do 54 dni.

W tym czasie możemy dokonać spłaty całości zadłużenia z poprzedniego okresu rozliczeniowego (okres od 1 do 2 na powyższym obrazku), nie płacąc za kredyt ani grosza.

Aby być precyzyjnym, to trzeba napisać, że tak naprawdę okres bezodsetkowy na karcie kredytowej wynosi od 24 do 54 dni. Skąd taki rozrzut?

Otóż na spłatę transakcji wykonanych na początku okresu rozliczeniowego mamy 30+24 dni = 54 dni, natomiast na spłatę płatności dokonanych ostatniego dnia miesięcznego okresu rozliczeniowego mamy 24 dni.

Niektóre karty kredytowe mają wydłużone okresy rozliczeniowe i mogą one wynosić do 56-58 dni.

Jak korzystać z darmowego kredytu w karcie kredytowej?

Zasada jest bardzo prosta, wystarczy płacić kartą kredytową za zakupy i usługi bezgotówkowo (definicja niżej) oraz spłacać zadłużenie z poprzedniego okresu rozliczeniowego w całości w terminie w podanym na wyciągu, a za kredyt nie zapłacimy ani grosza.

Nigdy nie korzystajcie z minimalnej kwoty do zapłaty, bo właśnie w ten sposób właśnie banki na nas zarabiają.

Korzystając w ten sposób z karty kredytowej, będziesz miał/a do dyspozycji darmowy kredyt w okresie od 24 do nawet 54 dni.

W tym czasie możesz dowolnie obracać pieniędzmi, które normalnie byś wydał płacąc gotówką. (np. można je odłożyć na oprocentowanym rachunku, inwestować czy po prostu spłacić posiadane długi i wyjść na prostą).

Przykład:

Okres rozliczeniowy na naszej karcie trwa od 4-go dnia miesiąca do 3-go dnia następnego miesiąca.

Zakupów kartą dokonujemy 4 stycznia (na 1000 zł) i 1 lutego 2017 r. (na 500 zł). Tym samym, obie transakcje zostały wykonane w tym samym okresie rozliczeniowym.

3 lutego otrzymamy wyciąg z określoną datą spłaty zadłużenia, zazwyczaj będzie to 27-ty dzień miesiąca, czyli w naszym przykładzie 27 lutego 2017 r., kwotą minimalną (zazwyczaj 5%, min. 30 zł = 75 zł) oraz całkowitą kwotą zadłużenia (1500 zł).

Aby za kredyt nie zapłacić ani grosza, całość zadłużenia, tj. sumę wykonanych transakcji z poprzedniego okresu rozliczeniowego (1500 zł), trzeba spłacić na podany rachunek do 27.02.2017 r.

Uwaga: Tego dnia przelew musi już dojść do banku!

Uwaga 2: Jeśli transakcja z lutego nie zostałaby rozliczona do ostatniego dnia cyklu, do spłaty mielibyśmy tylko 1000 zł, a pozostałe 500 zł byłoby wymagalne do spłaty dopiero w kolejnym okresie rozliczeniowym.

Karta kredytowa – Co jeśli zapomnę o spłacie?

Jeśli do dnia spłaty zadłużenia określonego na wyciągu, bank nie odnotuje wpływu na rachunek karty kredytowej wymaganej kwoty minimalnej, to naliczy nam odsetki od dnia wykonania transakcji kartą oraz dodatkowe opłaty: za nieterminową spłatę, za wysłanie listu z wezwaniem do zapłaty, itd.

To jeszcze nie wszystko, bank wpisze też nasze nieuregulowane zadłużenie do BIK, co może stać się przyczyną problemów z otrzymaniem kredytu w przyszłości.

Należy więc uważać na to, aby kartę spłacać terminowo! Jeśli zależy Ci na najwyższym ratingu to zawsze spłacaj kartę w całości. Jeśli jednak chcesz po prostu korzystać z kredytu w karcie, to spłacaj kartę w terminie określonym w wyciągu w kwocie nie niższej niż minimalna kwota spłaty.

Warto ustawić sobie przypomnienie w telefonie lub w inny sposób i spłacić zadłużenie na kilka dni przed upływem terminu (w końcu dzień spłaty może wypaść w weekend lub Święto).

Karta kredytowa – Spłata minimalna. Co jeśli spłacę tylko minimalną kwotę zadłużenia?

Jeśli jesteś w trudnej sytuacji finansowej, to masz możliwość skorzystania z płatnego kredytu dostępnego na rachunku karty kredytowej.

W tym celu należy do dnia określonego na wyciągu spłacić kwotę minimalną określoną na wyciągu. W naszym przykładzie jest to 75 zł.

Zaletą jest tutaj niemal pełna dowolność w kształtowaniu rat kredytu, pamiętając tylko, żeby spłacić kwotę nie niższą niż minimalna kwota określona na wyciągu. W każdej chwili można dokonać dowolnej wpłaty czy też całkowitej spłaty zadłużenia.

Uwaga: W przypadku spłaty innej kwoty niż kwoty całkowitego zadłużenia z poprzedniego okresu rozliczeniowego, odsetki liczone są już od dnia dokonania płatności (czyli od dnia powstania zadłużenia).

Karta kredytowa – cykl rozliczeniowy. Jak ustawić idealny cykl rozliczeniowy?

Podczas podpisywania umowy o kartę kredytową często zostaniemy poproszeni o wybór cyklu rozliczeniowego.

Dzięki temu możemy dokonać optymalizacji, ustawiając datę spłaty zadłużenia na kilka dni po otrzymaniu wynagrodzenia.

Przykład:

Pensję otrzymujesz 5. dnia miesiąca, a wnioskowana karta kredytowa posiada 54-dniowy okres bezodsetkowy.

Najlepszym okresem rozliczeniowym będzie w tym przypadku 15-16 dzień miesiąca: 5 (dzień wpływu wynagrodzenia) + 4 dni zapasu (Święta, weekendy, inne opóźnienia) – 24 dni okresu bezodsetkowego po wygenerowaniu wyciągu.

Jeśli masz kartę w banku, na które otrzymujesz wynagrodzenie to może to być 15. Dzień miesiąca, jeśli jest to z kolei inny bank, to warto zostawić sobie dodatkowy dzień bezpieczeństwa.

Wybierając generowanie wyciągu 9. dnia miesiąca mielibyśmy z kolei najmniej optymalny okres rozliczeniowy, gdyż kartę spłacalibyśmy tuż po wygenerowaniu wyciągu. Na wyciągu widniałaby data od 2 do 5. dnia następnego miesiąca.

Karta kredytowa – opłaty za korzystanie z karty kredytowej?

Karty kredytowe zazwyczaj nie są darmowe. Na szczęście korzystając z rad i kart opisywanych na blogu „JakOszczędzić.pl” najczęściej za ich prowadzenie nie zapłacisz ani grosza!

W tabelach opłat znajdziemy kilka podstawowych opłat:

- Opłata za wydanie karty, wynosząca do kilkudziesięciu – kilkaset złotych

- Opłata miesięczna / roczna za prowadzenie karty – zazwyczaj od kilku – kilkudziesięciu złotych miesięcznie

- Opłata za wznowienie karty – również kilkadziesiąt – kilkaset złotych. Najczęściej opłata ta jest znoszona w zamian za odpowiednią aktywność, tj. wykonanie wymaganej liczby transakcji w ciągu roku

- Oprocentowanie po przekroczeniu okresu bezodsetkowego – nie może przekroczyć czterokrotności stopy kredytu lombardowego (obecnie 4 x 2,5%= 10%)

• Opłata za wydanie duplikatu karty - Prowizja za wypłaty z bankomatów

- Opłaty windykacyjne

BIK a karta kredytowa

Na wstępie wspomniałem, że dzięki samej karcie kredytowej można polepszyć swój rating w BIK do najwyższej oceny 5*, co przetestowałem na sobie i żonie kilka lat temu.

Z drugiej strony, nieterminowo obsługiwane zadłużenie na karcie może zupełnie popsuć rating. Trzeba wiedzieć, że bank wpisze każdą terminową / nieterminową spłatę do Biura Informacji Kredytowej.

W BIK lądują informacje o wszystkich naszych kredytach i ich spłatach (w tym również o kartach kredytowych).

BIK sam w sobie nie jest czymś złym. Wpisy na temat regularnie spłacanej karcie kredytowej będą poprawiały nasz rating i w przyszłości mogą pozwolić na uzyskanie lepszych warunków kredytu (stajemy się wtedy bardziej wiarygodni dla banku).

Postaw się w roli banku. Czy pożyczyłbyś pieniądze komuś obcemu o kim zupełnie nic nie wiesz?

Karta kredytowa a zdolność kredytowa

Kolejnym aspektem jest zdolność kredytowa. Aktywna karta kredytowa obniży zdolność kredytową, co trzeba mieć na uwadze planując staranie się o kredyt hipoteczny.

Najczęściej banki liczą zobowiązanie w wysokości ok. 5% przyznanego limitu na karcie. Tym samym, karta z limitem 10 tys. zł będzie obniżała zdolność o ok. 500 zł.

Najlepszym wyjściem będzie w tym wypadku zrezygnowanie z karty kredytowej na ok. 2 miesiące przed złożeniem wniosku o kredyt. Chodzi o to, aby rachunek karty został zamknięty, a informacja o zamkniętym zobowiązaniu trafiła do BIK.

Uwaga: Trzeba pamiętać o wyrażeniu zgody na przetwarzanie przez BIK informacji na temat zamkniętego rachunku karty kredytowej.

Pozytywna historia kredytowa zostanie (gdy zezwolimy na dostęp do nich po wygaśnięciu umowy) a wypowiedziana karta nie obniży zdolności kredytowej.

Zamknięta karta kredytowa spłacana w terminie spowoduje, że będziemy widziani jako wiarygodni klienci. Podobnie jak ktoś kto posiadał kiedyś jakiś kredyt gotówkowy, np. na sprzęt RTV/AGD i spłacał raty w terminie. Dlatego też warto wziąć coś na kredyt aby ta informacja figurowała w BIKu.

Transakcje bezgotówkowe / gotówkowe

Przejdźmy do kolejnego ważnego aspektu dotykającego bezpośrednio kar kredytowych. Jest to typ transakcji na karcie płatniczej, gdzie wyróżniamy:

1. Transakcje bezgotówkowe to:

- płatności w sklepie lub innym punkcie handlowo-usługowym,

- płatności w Internecie przy użyciu 16-cyfrowego numeru karty, w tym opłacanie rachunków, czynszów, itd.

2. Transakcje gotówkowe to:

- przelewy z karty,

- wypłaty pieniędzy kartą z bankomatu,

- wypłaty z karty podczas zakupów (usługa cashback)

W przypadku transakcji gotówkowych nie obowiązuje okres bezodsetkowy! Dokonując transakcji gotówkowych Bank zawsze naliczy odsetki od dnia wykonania transakcji. Nawet w przypadku spłaty 100% zadłużenia w terminie podanym na wyciągu, bank policzy odsetki od dnia dokonania takiej transakcji.

Karta kredytowa – zalety

- Płatność pieniędzmi banku – dzięki karcie kredytowej, za zakupy możemy płacić pieniędzmi banku, pozwalając w tym czasie naszym pieniądzom „rosnąć” na lokatach, rachunkach oszczędnościowych, itp.

- Bezpieczeństwo transakcji – płacąc kartą mamy możliwość odzyskania pieniędzy w przypadku nie otrzymania usługi, za którą płaciliśmy. Jest to tzw. usługa chargeback, pozwalająca reklamować wykonaną transakcję w razie problemów (np. bankructwa biura podróży).

- Bezpieczeństwo pieniędzy – w razie kradzieży karty, pieniądze pozostające do naszej dyspozycji mogą być w pełni bezpieczne. Wystarczy w porę zastrzec karty, aby nie stracić pieniędzy i nie musieć reklamować transakcji wykonanych przez złodzieja.

- Moneyback – Niektóre karty pozwalają na otrzymywanie zwrotu części wydatków (moneyback lub punkty w programach lojalnościowych). Na blogu przytaczałem już przykład karty Raiffeisen Wizzair, VISA Ryanair, mBank Miles & More czy też kart ze zwrotem niektórych wydatków (Millennium Alfa, Impresja).

- Prezent na start – Korzystamy z promocji oferowanych przez bank, można zgarnąć premie lub prezent na start (np. 300 zł, smartfon, tablet, itd.)

- Rating BIK – Karta spłacana zawsze w okresie bezodsetkowym pozwoli na uzyskanie wysokiej oceny punktowej w BIK.

- Zniżki i rabaty – Niektóre banki przygotowują specjalne rabaty w wybranych sklepach. Dzięki temu można uzyskać zniżki dochodzące do kilkudziesięciu

- Zabezpieczenie depozytu – patrz dalej

- Dodatkowe ubezpieczenie – Niekiedy banki dokładają darmowe ubezpieczenia do swoich kart. Są to m.in. ubezpieczenia turystyczne w podróży zagranicznej, ubezpieczenia typu Assistance na wypadek problemów w domu (pomoc elektryka, hydraulika, itd.).

Co się dzieje z kartą kredytową, w przypadku chęci zamknięcia konta.Czy można posiadać samą kartę kred. bez konta? Czy zamykane konto odcina możliwość podglądania karty przez internet?

Zależy od banku, produkty, RORy, oszczędnościowe, rachunki kart kredytowych podpięte są zazwyczaj pod jeden login, więc zamknięcie RORu nie powinno zablokować podglądu karty kredytowej. W niektórych bankach można nie mieć już żadnych produktów a można się zalogować i nic nie widzieć 🙂 Można posiadać samą kartę bez konta, ale lepiej mieć konto z automatyczną spłatą całości zadłużenia z ROR w ostatnim dniu płatności.

Karta kredytowa nie ma nic wspólnego z kontem osobistym. Można w banku A mieć samą kartę kredytową. Natomiast do podglądu online wystarczy system bankowości elektronicznej.

A co z automatyczną spłatą kk tak aby nie musiec o tym pamiętać?

Świetna rada, nie wiedziałam że istnieje taka możliwość. 🙂

Jak się spłaca wykorzystany limit na karcie kredytowej?

Jak się spłaca wykorzystany limit KK? Tak jak opisuje autor bloga. Przelewa się całą kwotę podaną na wyciągu bankowym na wskazany przez bank numer rachunku do spłat (wydając kartę kredytową bank podaje taki numer) przy czym – aby przypadkiem nie wpaść w odsetki – przelew najlepiej zlecić w dniu poprzedzającym datę, do której konieczna jest spłata (data podana jest na wyciągu).

Ja mam kartę bez konta, wyciąg pobieram sam mając dostęp online. Karta jest bezpłatna i nie wymaga określonych obrotów; to był mój warunek jej wyboru. Data spłaty przypada kilka dni po wpływie poborów co jest rozwiązaniem optymalnym.

jeśli chodzi o automatyczną spłatę KK to mam doświadczenie z 2ma bankami, Millenium i BZWBK, w obu mam KK i ROR, W millenium karta spłaca się sama z RORa a poziom spłaty ustala się z serwisu transakcyjnego (100%, czyli całe zadłuzenie z wykazu), w BZWBK automatyczną spłatę z ROR ustala się na infolinii. Pamiętać trzeba aby zapewnić środki na ROR w dniu spłaty. Jeśli się ma KK i ROR w osobnych bankach można spróbować założyć polecenie zapłaty, tak aby bank pobierał z RORa pieniądze na spłatę KK, ale to już pewnie zależy od banku czy daje takie możliwości.

Jeśli masz kartę kredytową w tym samym banku co ROR, to najczęściej da się ustawić automatyczną spłatę wybranej kwoty (minimalnej lub całkowitej). Wtedy trzeba pamiętać tylko o tym, żeby na ROR mieć odpowiednie środki.

Założyłbym sobie kartę alfa w Mille, ale nie oferują do niej żadnej promocji niestety.

Czy da się zapłacić kartą kredytową wyższą kwotę niż wynosi limit kredytowy? Mam taki problem, że bank przyznał mi śmiesznie niski limit :/

Tak, jest taka możliwość. Wiąże się to jednak z nadpłatą na karcie (przelew na rachunek karty dodatkowych pieniędzy). Jest wielce prawdopodobne, że trzeba będzie też zwiększyć limit płatności na karcie.

Zostałem wychowany w myśleniu, że karty kredytowe to zło. Obecnie – przy umowie zleceniu – bardzo ułatwiają mi życie, więc zdecydowanie ich już nie demonizuję. Byle spłacać w terminie. Twój artykuł z kolei… hmm… rzucił na karty nowe światło ;> A w ogóle to powinieneś być znajdowalny przez wyszukiwarkę, a nie jakąś toplistę (dopiero tak znalazłem cię ja). Jak masz ochotę, zajrzyj do linka z mojego urla, może skorzystasz i zdobędziesz nowych czytelników. Jak nie, to ja i tak rozrzucę linka wśród znajomych 😉 Pozdro

Najlepsze jest to, że za samo wyrobienie karty i regularne płatności można trochę dorobić 😛

Ok, czyli dajmy na to, że okres rozliczeniowy trwa u mnie od 1 do 31 dnia miesiąca. W styczniu zapłacę łącznie 2000 zł, a na początku lutego 1000 zł.

Ile pieniędzy i kiedy muszę spłacić, aby za kredyt nic nie zapłacić?

Moim zdaniem karty kredytowe super. Nie trzeba przy sobie nosić sporej gotówki, zamrażać swoich pieniędzy na nieoprocentowanym ROR.

@Anonimowy 17:42

2000 zł wydane w styczniu zapłacisz pod koniec lutego a 1000 zł wydane w lutym pod koniec marca. Według mnie Twoje spłaty karty oscylują w okolicach 25/26 każdego miesiąca. Dokładna data spłaty jest na wyciągu rozliczeniowym – w Twoim przypadku od 1 do ostatniego dnia miesiąca. Np. mój okres rozliczeniowy to od 5 do 4 dnia kolejnego miesiąca a spłata karty do 30 dnia miesiąca. Każdy mój zakup od 5 stycznia winna jestem opłacić do 1 bądź 2 marca gdyż luty ma 28 dnia – zobaczę to dokładnie na wyciągu 5 lutego.

"Trzeba pamiętać o wyrażeniu zgody na przetwarzanie przez BIK informacji na temat zamkniętego rachunku karty kredytowej."

Czyli trzeba przy zamykaniu to zgłosić bankowi? Nie robią tego z automatu? Zamykam kartę i BIK tak naprawdę nie będzie miał żadnej historii i na nowo będę musiał brać kredyt żeby mieć historię?

Tą zgodę się wyraża podczas podpisywania umowy, ale można też w każdym momencie trwania umowy. Najlepiej przed złożeniem wypowiedzenia zweryfikować, czy jest udzielona.

A zgodę na przetwarzanie przez BIK informacji na temat zamkniętego rachunku karty kredytowej ustawia się w BIKu czy w banku ? Czy można to zrobić przez stronę internetową BIKu/banku (mam kartę kredytową w Citibanku) ?

Wszystko w banku się załatwia. Bik tylko wyświetla dane przesłane z banku i liczy Scoring

Dzięki za Twoją pracę.

Wziąłem kartę City Simplicity plus voucher dla żony. Zobaczymy jak z tym ratingiem będzie, bo na tym mi zależy właśnie. Trzymaj się i obyś nie tracił zapału.

Dzięki, warto zatem, aby żona trochę korzystała z tej karty i zawsze spłacała ją w terminie. Za jakiś czas na pewno rating podskoczy do góry. Niestety nie wiem po jakim czasie wskakuje te 5*.

A gdzie można sprawdzić ten Ranking?

Mówisz o ratingu BIK? Trzeba się zarejestrować u nich na stronie.

Zdaje się, że trwa teraz promocja na start i można zobaczyć ocenę punktową:

Dobry BIK – promocja na start

skoro wypłatę mam zazwyczaj 8-9 dnia każdego miesiąca, a okres bezodsetkowy w Citibanku to 56 dni w tej karcie którą chce wziąć, to jak radzisz ustawić cykl rozliczeniowy, żeby było to dla mnie najb. optymalne?

(dodam, że KK będę spłacać z ROR w innym banku)

na kiedy wybrać generowanie wyciągu?

skoro wypłatę mam zazwyczaj 8-9 dnia każdego miesiąca, a okres bezodsetkowy w Citibanku to 56 dni w tej karcie którą chce wziąć, to jak radzisz ustawić cykl rozliczeniowy, żeby było to dla mnie najb. optymalne?

(dodam, że KK będę spłacać z ROR w innym banku)

na kiedy ustawić datę generowania wyciągu?

Ja wybrałbym 18-ty dzień miesiąca. Od tego dnia masz 26 dni na spłatę, czyli jeśli dzień ma 31 dni, to spłata wypadnie 13-tego dnia następnego miesiąca (weekendy, święta).

[…] Po więcej informacji na temat działania karty kredytowej odsyłam do wpisu: Poradnik – działanie karty kredytowej. […]

[…] 0 zł za korzystanie z odroczonej płatności od 24 do 54 dni (więcej w poradniku działania kart kredytowych) […]

[…] złożeniem wniosku o kartę kredytową przeczytaj mój poradnik działania kart kredytowych i zobacz jak mądrze z niej korzystać, aby nie ponieść żadnych opłat z tytułu odroczonej […]

[…] Dzięki temu możesz korzystać z darmowego kredytu na okres do 56 dni w każdym okresie rozliczeniowym. Więcej informacji na ten temat znajdziesz w poradniku działania kart kredytowych. […]

[…] Jest to podstawowa zaleta kart kredytowych, które mogą przynieść korzyści przy mądrym z nich korzystaniu. Więcej na temat działania kart kredytowych znajdziesz w poradniku: Jak działa karta kredytowa. […]

[…] Więcej informacji na ten temat w osobnym wpisie: poradnik jak działa karta kredytowa. […]